Now Loading...

Now Loading...

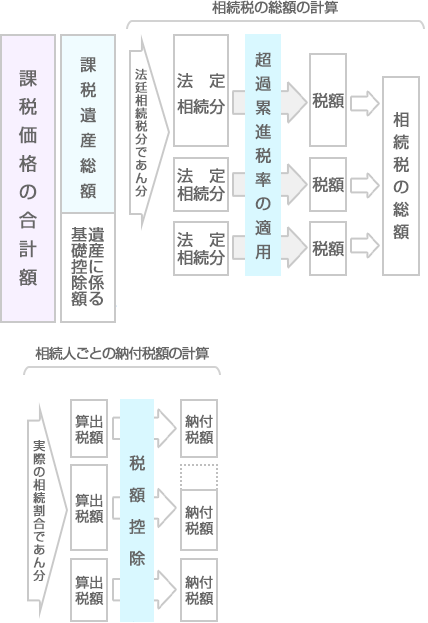

被相続人(亡くなられた人)から相続又は遺贈によって財産を取得した人それぞれの課税価格(各人の課税価格(※1))の合計額が、遺産に係る基礎控除額(3,000万円と600万円に法定相続人の数(※2))を乗じて算出した金額との合計額)を超える場合、その財産を取得した人は、相続税の申告をする必要があります。

相続税を申告する必要がある場合には、相続の開始があったことを知った日(通常は、被相続人の死亡の日)の翌日から10ヶ月以内に、被相続人の住所地を所轄する税務署に相続税の申告と納税をする必要があります。

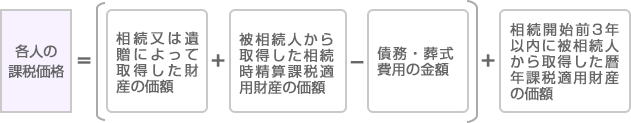

※1 「各人の課税価格」

※2 「法定相続人の数」

相続の放棄をした人があっても、その放棄がなかったものとした場合の相続人の数となります。

また、被相続人に養子がある場合には、「法定相続人の数」に含める養子の数については、被相続人に実子がある場合は1人、被相続人に実子がない場合は2人までとなります。

(例)法定相続人が、配偶者と子2人の場合

3,000万円+(600万円×3人)=4,800万円(遺産に係る基礎控除額)

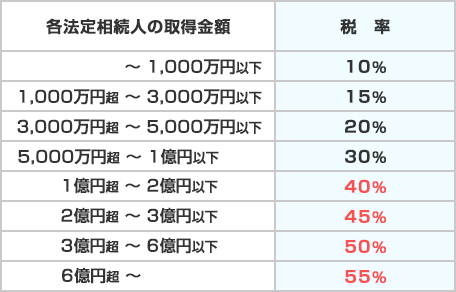

※「各法定相続人の取得金額」とは課税遺産総額(課税価格の合計額から遺産に係る基礎控除額を控除した金額)を法定相続人の数に算入された相続人が法定相続分に応じて取得したものとした場合の各人の取得金額をいいます。

(例)課税価格の合計額が2億円、法定相続人が配偶者と2人の場合

2億円(課税価格の合計額)ー4,800万円(遺産に係る基礎控除額)=1億5,200万円(課税遺産総額)

①+②×2=2,700万円(相続税の総額(「相続税のしくみ」税額の合計額))

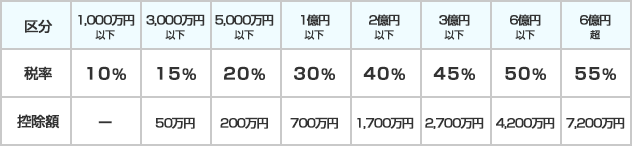

相続税の速算表

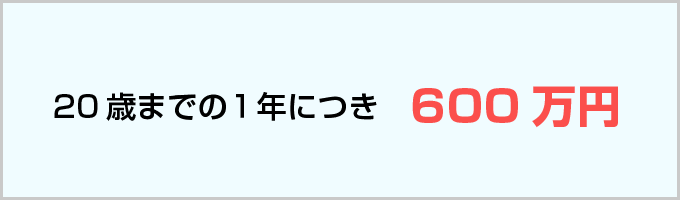

(例)相続人が15歳の場合

20(歳)ー15(歳)=5

10万円×5=50万円(未成年者控除額(「相続税のしくみ」税額控除))

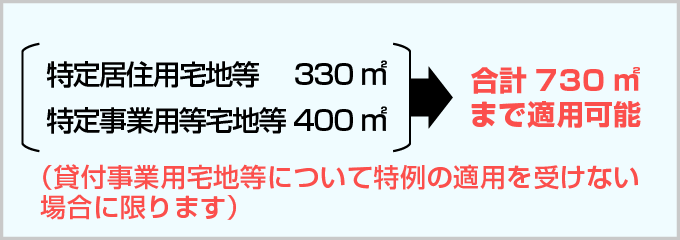

被相続人又は被相続人と生計を一緒にしていた被相続人の親族(以下「被相続人等」という。)の事業の用又は居住の用に供されていた宅地がある場合には、一定の要件の下に、遺産である宅地等のうち限度面積までの部分(以下「小規模宅地等」という。)について、相続税の課税価格に算入すべき価額の計算上、一定の割合を減額します。

●国税庁ホームページ

「相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)」資料より抜粋

0466-35-5563

copyrights © MIYAJI CERTIFIED TAX ACCOUNTANT OFFICE, All rights reserved.